Nadużywanie alkoholu a zasiłek chorobowy – co warto wiedzieć?

Nie każde zwolnienie lekarskie gwarantuje od razu wypłatę zasiłku chorobowego. Jeśli lekarz stwierdzi, że przyczyną niezdolności do pracy jest nadużywanie alkoholu, może wystawić e-ZLA z tzw. kodem C. Taka forma zwolnienia ma swoje konsekwencje finansowe – przez pierwsze 5 dni niezdolności do pracy zasiłek nie przysługuje.

Co oznacza kod C na zwolnieniu lekarskim?

Kod literowy C w elektronicznym zwolnieniu lekarskim (e-ZLA) oznacza, że niezdolność do pracy wynika z nadużywania alkoholu. Takie orzeczenie nie tylko trafia do ZUS, ale jest również widoczne dla pracodawcy – choć bez szczegółowej diagnozy.

ZUS oraz pracodawca nie wypłacają zasiłku chorobowego za pierwsze 5 dni takiego zwolnienia. Dopiero od szóstego dnia pracownik może liczyć na świadczenie.

Kto najczęściej korzysta ze zwolnień z kodem C?

Z danych ZUS za 2024 rok wynika, że:

-

wystawiono 9,5 tys. zwolnień z kodem C (o 45% więcej niż w 2023 r.),

-

75% tych zwolnień dotyczyło mężczyzn,

-

największy odsetek stanowiły osoby w wieku 30–49 lat, w tym szczególnie mężczyźni 40–44 lata i kobiety 30–34 lata,

-

najczęściej zwolnienia wystawiano na okres 1–5 dni.

Jakie choroby są związane z nadużywaniem alkoholu?

Do typowych schorzeń zgłaszanych przy nadużywaniu alkoholu należą:

-

zaburzenia psychiczne,

-

marskość wątroby,

-

choroby wrzodowe,

-

schorzenia układu krążenia i oddechowego.

Warto wiedzieć, że choć liczba takich zwolnień wzrosła względem poprzedniego roku, to w porównaniu do danych sprzed kilku lat (np. 2019 r.) ich liczba pozostaje niższa.

Więcej o zwolnieniach lekarskich tutaj na stronie biznes.gov.

Zwolnienie lekarskie a prawo do świadczeń – skonsultuj się z księgowym

Niektóre zwolnienia lekarskie mogą mieć wpływ na wypłaty zasiłków, rozliczenia z ZUS czy wynagrodzenia chorobowego finansowanego przez pracodawcę. Warto monitorować oznaczenia kodowe w e-ZLA i odpowiednio je uwzględniać w dokumentacji kadrowo-płacowej.

Masz pytania o rozliczenia zasiłków, zwolnień lekarskich i składek ZUS?

Sprawdź naszą ofertę i skontaktuj się z naszym zespołem – pomożemy Ci zadbać o zgodność z przepisami i uniknąć błędów przy rozliczeniach.

Sprawdź także: Zasiłki chorobowe i L4 w 2025 roku – co warto wiedzieć?

Umowa o zakazie konkurencji po zakończeniu stosunku pracy to popularne rozwiązanie chroniące interesy pracodawcy. Jednak wiele nieporozumień powstaje na gruncie obowiązku wypłaty odszkodowania. Czy zawsze jest ono należne? Co, jeśli w umowie nie przewidziano rekompensaty? Oto praktyczne wyjaśnienie dla obu stron – pracodawcy i pracownika.

Czym jest zakaz konkurencji po ustaniu stosunku pracy?

Zakaz konkurencji po ustaniu zatrudnienia polega na tym, że były pracownik zobowiązuje się przez określony czas nie podejmować działalności konkurencyjnej względem byłego pracodawcy. Pracodawca z kolei powinien wypłacać z tego tytułu odszkodowanie.

Czy zakaz konkurencji zawsze musi być odpłatny?

Tak. Zgodnie z art. 101² § 3 Kodeksu pracy, zakaz konkurencji po ustaniu stosunku pracy musi być odpłatny. Brak zapisu o odszkodowaniu nie zwalnia pracodawcy z obowiązku jego wypłaty. Nawet jeśli umowa nie zawiera wzmianki o rekompensacie, pracownik ma prawo do odszkodowania w wysokości nie niższej niż 25% wynagrodzenia otrzymywanego przed rozwiązaniem umowy, przez okres obowiązywania zakazu.

Źródło: Kodeks pracy – art. 101² § 3

Obowiązki pracodawcy

Pracodawca, który decyduje się na zabezpieczenie swoich interesów poprzez zakaz konkurencji po ustaniu stosunku pracy, powinien:

-

zawrzeć umowę w formie pisemnej (w przeciwnym razie jest nieważna),

-

precyzyjnie określić zakres działalności konkurencyjnej,

-

wskazać okres obowiązywania zakazu,

-

ustalić wysokość odszkodowania – minimum 25% wcześniejszego wynagrodzenia pracownika,

-

terminowo wypłacać odszkodowanie, by nie utracić ochrony wynikającej z umowy.

Prawa pracownika

Pracownik objęty zakazem konkurencji po ustaniu pracy powinien:

-

otrzymać pisemną umowę z wyraźnym wskazaniem odszkodowania,

-

wiedzieć, jakie działania są uznawane za konkurencyjne,

-

znać okres obowiązywania zakazu,

-

otrzymywać odszkodowanie co najmniej w ustawowej wysokości.

Brak wypłaty świadczenia przez pracodawcę skutkuje automatycznym wygaśnięciem zakazu konkurencji, co oznacza, że pracownik może podjąć działalność konkurencyjną bez ryzyka sankcji.

Praktyczne wskazówki

Dla pracodawcy

Przemyśl, czy zakaz konkurencji jest rzeczywiście potrzebny. Zbyt szeroko sformułowana umowa może być nieważna lub trudna do wyegzekwowania. Pamiętaj też, że każde ograniczenie swobody zawodowej musi być proporcjonalne

Dla pracownika

Nie podpisuj umowy o zakazie konkurencji bez wiedzy o przysługującym Ci odszkodowaniu. W razie wątpliwości skonsultuj się z prawnikiem specjalizującym się w prawie pracy.

A więc..

Zakaz konkurencji po ustaniu stosunku pracy to poważne zobowiązanie – zarówno dla pracodawcy, jak i pracownika. Pracodawca nie może uniknąć obowiązku wypłaty odszkodowania, a pracownik nie powinien rezygnować z przysługujących mu praw.

Potrzebujesz pomocy przy przygotowaniu umowy o zakazie konkurencji lub chcesz zabezpieczyć interesy swojej firmy? Skontaktuj się z nami – chętnie pomożemy.

Skontaktuj się z nami – Chandon Waller

Zwolnienie pracownika to decyzja, która może mieć poważne konsekwencje prawne, organizacyjne i wizerunkowe. Nawet jeśli jest uzasadnione, błędne przeprowadzenie całej procedury może narazić pracodawcę na pozew, odszkodowanie lub kontrolę PIP. Poniżej omawiamy najczęstsze błędy związane z zwolnieniem oraz podpowiadamy, jak ich unikać – z zastrzeżeniem, że każda sytuacja wymaga indywidualnej oceny.

Brak dokumentacji lub dowodów

• brak udokumentowanych uchybień lub rozmów dyscyplinujących

• brak oceny pracy, notatek służbowych, informacji zwrotnej

• wypowiedzenie lub dyscyplinarka bez uzasadnienia

Ryzyko: pracownik może podważyć zwolnienie, powołując się na brak winy lub brak podstaw. W efekcie sąd może zasądzić odszkodowanie lub przywrócić go do pracy.

Zwolnienie bez odpowiedniej formy

• ustne wypowiedzenie lub brak podpisanej kopii

• pomyłka w długości okresu wypowiedzenia

• niewłaściwe pouczenie o przysługujących środkach prawnych

Ryzyko: wypowiedzenie może zostać uznane za wadliwe formalnie, nawet jeśli było merytorycznie uzasadnione.

Reakcja na „tolerowane” praktyki

Pracodawcy czasami podejmują decyzję o zwolnieniu pracownika za działania, które wcześniej były powszechnie akceptowane, np.:

• elastyczne godziny pracy

• udostępnianie loginów w systemach kasowych

• samowolne zmiany w grafiku

Ryzyko: sądy często uznają, że jeżeli dana praktyka była przez dłuższy czas tolerowana, to nie można jej nagle traktować jako ciężkiego naruszenia obowiązków.

Artykuł szeroko opisujący zagadnienie dostępny tutaj: Zwolnienie dyscyplinarne za tolerowaną praktykę? Sąd Najwyższy mówi: nie

Brak konsultacji z działem kadr lub z prawnikiem

Pracodawcy czasem podejmują decyzję o zwolnieniu spontanicznie – bez konsultacji z osobą odpowiedzialną za kadry lub bez sprawdzenia aktualnego stanu prawnego.

Ryzyko: naruszenie procedur wewnętrznych, przepisów prawa pracy lub zasad współżycia społecznego.

Jak uniknąć błędów przy zwolnieniu?

Każda decyzja o zwolnieniu powinna być:

• przemyślana i udokumentowana

• zgodna z procedurami zawartymi w regulaminie pracy

• oparta na rzetelnej analizie konkretnego przypadku

• skonsultowana z działem kadr lub biurem rachunkowym prowadzącym obsługę kadrową

Potrzebujesz wsparcia?

Jako biuro rachunkowe zajmujemy się również kompleksową obsługą kadrowo-płacową. Pomagamy pracodawcom w bezpiecznym przeprowadzaniu zwolnień, analizie ryzyka oraz w prowadzeniu pełnej dokumentacji pracowniczej.

• przygotowanie wypowiedzeń zgodnych z Kodeksem pracy

• ocena zasadności rozwiązania umowy

• aktualizacja regulaminów i wzorów dokumentów

• wsparcie przy kontrolach PIP

Powyższy artykuł ma charakter ogólny i informacyjny. W każdej sprawie związanej ze zwolnieniem pracownika rekomendujemy indywidualną analizę sytuacji – najlepiej we współpracy ze specjalistą ds. kadr lub prawnikiem.

Masz wątpliwości, czy Twoje działania są zgodne z przepisami? Skontaktuj się z nami – pomożemy zadbać o bezpieczeństwo kadrowe Twojej firmy.

Zwolnienie dyscyplinarne za tolerowaną praktykę? Sąd Najwyższy mówi: nie

Czy zwolnienie dyscyplinarne może być skuteczne, jeśli dotyczy zachowania, które było powszechnie tolerowane w firmie? Sąd Najwyższy w najnowszym orzeczeniu podkreślił, że pracodawca nie może stosować zwolnienia dyscyplinarnego, jeśli nie reagował na dane praktyki w miejscu pracy i sam je akceptował.

Sprawa: zwolnienie dyscyplinarne za logowanie na cudze konto

Zastępca managera sklepu pozostał po godzinach, by pomóc innym pracownikom i obsłużył klienta, logując się na konto koleżanki. Pracodawca uznał to za ciężkie naruszenie obowiązków i zdecydował się na zwolnienie dyscyplinarne.

Tymczasem sąd ustalił, że praktyka wymiany loginów była powszechna i znana przełożonym. Co więcej, działania pracownika nie naraziły mienia ani interesu firmy – wręcz przeciwnie, służyły jej sprawnemu funkcjonowaniu.

Finalnie Sąd Najwyższy odmówił rozpoznania skargi kasacyjnej pracodawcy, co oznacza, że orzeczenie korzystne dla pracownika utrzymało się w mocy.

Postanowienie SN z 26 lutego 2025 r., sygn. akt III PSK 150/24

Zwolnienie dyscyplinarne a tolerowane praktyki – konsekwencje dla pracodawców

Pracodawca, który oficjalnie czegoś zakazuje, ale w praktyce na to pozwala, nie może później wykorzystać tej sytuacji jako podstawy do zastosowania zwolnienia dyscyplinarnego. Brak konsekwencji w egzekwowaniu wewnętrznych zasad może prowadzić do:

• przegranych procesów sądowych i zasądzonych odszkodowań

• podważenia decyzji kadry kierowniczej

• osłabienia autorytetu przełożonych

• ryzyka naruszenia przepisów (np. RODO przy przekazywaniu loginów)

Jak uniknąć błędów przy zwolnieniu dyscyplinarnym?

Jeśli w firmie występują nieformalne praktyki, które odbiegają od zapisów w regulaminie pracy, warto to uporządkować:

• zaktualizować regulaminy i procedury

• przeprowadzić wewnętrzne szkolenia

• ujednolicić praktyki kadrowe

• wdrożyć kontrolę przestrzegania zasad

Skorzystaj z naszego wsparcia

Nasze biuro rachunkowe oferuje nie tylko prowadzenie księgowości, ale również pełną obsługę kadrowo-płacową. Pomagamy przedsiębiorcom uporządkować dokumentację pracowniczą i uniknąć błędów, które mogą kosztować firmę czas, pieniądze i reputację.

• opracowujemy i aktualizujemy regulaminy pracy

• doradzamy w zakresie dokumentacji kadrowej i zwolnień

• przeprowadzamy audyty kadrowe

• wspieramy przy sporach z pracownikami

Masz wątpliwości, czy Twoje procedury są zgodne z przepisami?

Skontaktuj się z nami – nasi eksperci zadbają o Twoje bezpieczeństwo kadrowe.

Dofinansowanie wynagrodzeń, świadczenia aktywizacyjne i granty na stanowiska zdalne – to tylko niektóre zmiany, które zaczną obowiązywać już od 1 czerwca 2025 r. Nowa ustawa o rynku pracy i służbach zatrudnienia przewiduje szereg korzyści finansowych dla pracodawców, którzy zdecydują się zatrudnić osoby po 50. roku życia lub rodziców wracających na rynek pracy

Dofinansowanie wynagrodzenia pracownika po 50. roku życia – od 1 czerwca 2025 r.

Pracodawcy zatrudniający osoby 50+ mogą liczyć na dofinansowanie z urzędu pracy przez określony czas:

• 12 miesięcy dla:

• kobiet w wieku 50–59 lat

• mężczyzn w wieku 50–64 lat

• 1 miesiąc (z możliwością wielokrotnego przyznania) dla:

• kobiet po 60. roku życia

• mężczyzn po 65. roku życia

Wysokość dofinansowania:

do 50% minimalnego wynagrodzenia (w 2025 r. – maksymalnie 2333 zł brutto/miesiąc)

• Warunek: osoba nie mogła być wcześniej zatrudniona u tego samego pracodawcy bezpośrednio przed rejestracją jako bezrobotna

• Obowiązek: utrzymanie zatrudnienia przez minimum:

• 6 miesięcy (dla osób w wieku 50–59/64 lat)

• 1 miesiąc (dla osób 60+/65+)

Świadczenie aktywizacyjne – od 1 czerwca 2025 r.

Dofinansowanie w formie świadczenia aktywizacyjnego przysługuje przez 12 miesięcy, jeśli pracodawca zatrudni:

• rodzica wracającego po przerwie związanej z wychowywaniem dziecka

• opiekuna osoby zależnej powracającego na rynek pracy

Wysokość świadczenia:

• ½ wynagrodzenia – przy zatrudnieniu na pełen etat

• ¼ minimalnego wynagrodzenia – przy zatrudnieniu na co najmniej połowę etatu

• Obowiązek: zatrudnienie musi trwać przez kolejne 6 miesięcy po zakończeniu wypłaty świadczenia

Grant na utworzenie stanowiska pracy zdalnej – od 1 czerwca 2025 r.

Nowa forma dofinansowania obejmuje także granty na utworzenie stanowisk pracy zdalnej dla osób bezrobotnych.

Wysokość grantu:

do trzykrotności minimalnego wynagrodzenia (w 2025 r. – maksymalnie 13 998 zł brutto)

Warunki:

• zatrudnienie na pełen etat przez 12 miesięcy

• zatrudnienie na minimum połowę etatu przez 18 miesięcy

„Staż Plus” i pożyczka edukacyjna – od 1 czerwca 2025 r.

Nowa ustawa wprowadza także:

• „Staż Plus” – forma wsparcia nabywania kwalifikacji zawodowych z dodatkami dla stażysty i pracodawcy

• Pożyczka edukacyjna – do 400% przeciętnego wynagrodzenia, z możliwością umorzenia 20% przy spełnieniu określonych warunków

Terminy wejścia przepisów w życie

• 1 czerwca 2025 r. – większość zmian, w tym wszystkie formy dofinansowania

• 1 stycznia 2026 r. – nowe obowiązki dla instytucji szkoleniowych i punkty obsługi osób młodych

• Dzień po ogłoszeniu ustawy – zmiany w pomocy społecznej (niewliczanie świadczenia „Aktywny Rodzic” do dochodu)

Więcej informacji na stronie MRPiPS.

Chcesz skorzystać z nowych dofinansowań?

Nie czekaj do czerwca. Przygotuj się na zmiany już teraz.

• Pomożemy Ci wybrać optymalną formę wsparcia

• Przygotujemy niezbędne dokumenty i przeprowadzimy przez procedurę

• Zoptymalizujemy koszty zatrudnienia i wskażemy możliwości dalszego rozwoju

Skontaktuj się z naszym biurem rachunkowym TUTAJ i skorzystaj z dostępnych środków finansowych zanim zrobią to inni.

Przeczytaj także: Informacja o wynagrodzeniu dla kandydata do pracy – nowe obowiązki pracodawców

Wielu pracowników i przedsiębiorców zadaje nam pytania o zasiłki chorobowe oraz zasady wystawiania L4. Dlatego przygotowaliśmy krótkie podsumowanie, które pomoże Ci odnaleźć się w najważniejszych przepisach obowiązujących w 2025 roku.

Kiedy przysługuje zasiłek chorobowy?

Zasiłek chorobowy przysługuje osobie ubezpieczonej, która w czasie trwania ubezpieczenia chorobowego stała się niezdolna do pracy z powodu choroby. Warto pamiętać, że prawo do zasiłku nabywa się po tzw. okresie wyczekiwania:

-

30 dni nieprzerwanego ubezpieczenia chorobowego – dla pracowników zatrudnionych na umowę o pracę,

-

90 dni – w przypadku osób samozatrudnionych oraz ubezpieczonych dobrowolnie.

Kto wypłaca świadczenia chorobowe?

-

Przez pierwsze 33 dni niezdolności do pracy (lub 14 dni, jeśli pracownik ma powyżej 50 lat) – wynagrodzenie chorobowe wypłaca pracodawca.

-

Po tym okresie – wypłatą zasiłku zajmuje się ZUS.

Ile wynosi zasiłek chorobowy?

Wysokość świadczenia zależy od przyczyny niezdolności do pracy:

-

80% podstawy wymiaru – w przypadku standardowej choroby,

-

100% podstawy – jeżeli niezdolność wynika z:

-

ciąży,

-

wypadku w drodze do pracy lub z pracy,

-

poddania się badaniom jako kandydat na dawcę komórek, tkanek, narządów.

-

Jak długo można pobierać zasiłek chorobowy?

-

Maksymalnie przez 182 dni,

-

Aż do 270 dni – jeśli przyczyną jest gruźlica lub niezdolność do pracy przypada na okres ciąży.

Po wyczerpaniu tego okresu można wnioskować o świadczenie rehabilitacyjne, jeśli jest szansa na odzyskanie zdolności do pracy

Przebywając na zwolnieniu, możesz skorzystać z Internetowego Konta Pacjenta, gdzie znajdziesz wiele przydatnych informacji.

Masz pytania dotyczące zwolnień lekarskich lub rozliczeń z ZUS?

Skontaktuj się z naszym biurem – pomożemy Ci prawidłowo rozliczyć zasiłki, zweryfikować dokumentację i uniknąć błędów w kontaktach z ZUS.

Działamy na rzecz bezpieczeństwa i spokoju Twojej firmy.

Zadzwoń do nas lub napisz wiadomość – jesteśmy do Twojej dyspozycji!

Urlop wypoczynkowy pod kontrolą: jak planować zgodnie z prawem i efektywnie?Dlaczego planowanie urlopów ma znaczenie?

Urlop to nie tylko prawo każdego pracownika, ale również kluczowy element strategii zarządzania zasobami ludzkimi. Dobrze zaplanowane urlopy to gwarancja ciągłości pracy, optymalnego wykorzystania potencjału zespołu oraz zadowolenia pracowników. Co więcej, skuteczne planowanie pozwala uniknąć sytuacji kryzysowych, takich jak niedobory kadrowe w kluczowych momentach.

Podstawy prawne planowania urlopów

Zgodnie z art. 163 Kodeksu pracy, pracodawca ustala plan urlopów, uwzględniając wnioski pracowników oraz potrzebę zapewnienia normalnego toku pracy. Plan ten nie musi jednak obejmować 4 dni urlopu na żądanie. Co ważne, planowanie urlopów nie jest obligatoryjne w każdym przypadku. Pracodawca może zrezygnować z tworzenia planu, jeśli:

- w firmie nie działa zakładowa organizacja związkowa,

- działająca organizacja związkowa wyrazi zgodę na rezygnację z planu.

W takich przypadkach terminy urlopów ustala się indywidualnie z każdym pracownikiem.

Kiedy najlepiej tworzyć plan urlopów?

Choć przepisy nie wskazują konkretnego terminu, najlepszym momentem na przygotowanie planu jest koniec roku kalendarzowego poprzedzającego okres urlopowy. Oznacza to, że plan na rok następny warto mieć gotowy do 31 grudnia.

Jak powinien wyglądać plan urlopów?

Dobry plan urlopowy powinien zawierać:

- terminy urlopów wypoczynkowych,

- dane pracowników (imię, nazwisko, dział),

- zasady zmiany planu w przypadku nieprzewidzianych sytuacji,

- sposób komunikacji planu z pracownikami.

Warto pamiętać, że zgodnie z prawem przynajmniej jedna część urlopu powinna obejmować co najmniej 14 kolejnych dni kalendarzowych.

5 najczęstszych błędów przy planowaniu urlopów:

- Brak komunikacji z zespołem przy ustalaniu terminów.

- Niedostosowanie planu do sezonowości biznesu.

- Nieuwzględnianie projektów i terminów kluczowych dla działalności firmy.

- Zbyt późne rozpoczęcie planowania (np. w lutym lub marcu danego roku).

- Traktowanie urlopów jako przykrego obowiązku, zamiast jako narzędzia motywacyjnego.

Jak pogodzić potrzeby pracowników i interes firmy?

- Zapewnij jasne kryteria planowania (np. kolejność zgłoszeń, rotacja, zasada “fair share”).

- Wykorzystaj systemy informatyczne do planowania (np. tomHRM, Kadromierz).

- Pozostaw margines elastyczności na sytuacje losowe.

Wpływ pracy zdalnej i hybrydowej na planowanie urlopów

W dobie pracy hybrydowej warto przemyśleć nowe podejście do zarządzania obecnością. Choć elastyczność pracy pozornie ogranicza potrzebę urlopu, pracownicy nadal potrzebują realnego odpoczynku od obowiązków. Pracodawca powinien dbać, by pracownicy korzystali z urlopu, nawet jeśli część pracy wykonują z domu.

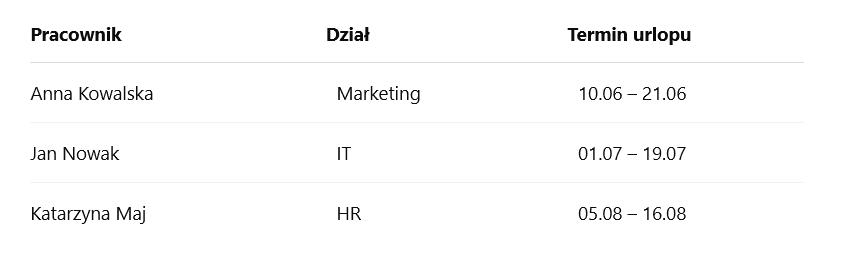

Przykładowy harmonogram urlopów (fragment):

Korzyści płynące z efektywnego planowania urlopów

- Zapewnienie ciągłości pracy – brak niespodziewanych braków kadrowych.

- Lepsze zarządzanie zasobami ludzkimi – możliwość planowania projektów i zadań.

- Zadowolenie pracowników – poczucie docenienia i możliwość wypoczynku.

- Uniknięcie konfliktów – przejrzyste zasady planowania eliminują nieporozumienia.

Urlop to nie tylko czas odpoczynku, ale też strategiczne narzędzie zarządzania personelem. Dobrze przygotowany plan urlopów to inwestycja w stabilność działania firmy, zaangażowanie zespołu i spokojną atmosferę pracy. Planuj z wyprzedzeniem, zgodnie z przepisami i w duchu partnerstwa – a Twój zespół to doceni.

Na dzień 4 kwietnia 2025 roku projekt nowelizacji Kodeksu pracy dotyczący przekazywania kandydatom informacji o wynagrodzeniu i innych świadczeniach nie wszedł jeszcze w życie, ale został już pozytywnie zaopiniowany przez Sejmową Komisję Nadzwyczajną ds. zmian w kodyfikacjach. Ustawa zostanie uchwalona przez Sejm w najbliższym czasie i wejdzie w życie po upływie 6 miesięcy od ogłoszenia w Dzienniku Ustaw – co oznacza, że realne obowiązywanie nowych przepisów przypadnie najprawdopodobniej na IV kwartał 2025 roku.

Projekt wprowadza istotne zmiany dla pracodawców w zakresie rekrutacji oraz przejrzystości wynagrodzeń.

Co się zmienia?

Zgodnie z nowym art. 18(3ca) Kodeksu pracy, pracodawca będzie miał obowiązek przekazać kandydatowi do pracy – w formie papierowej lub elektronicznej – z odpowiednim wyprzedzeniem:

-

informację o wysokości wynagrodzenia (lub jego przedziale) wraz z opisem wszystkich składników i świadczeń związanych z pracą,

-

informację o postanowieniach układu zbiorowego lub regulaminu wynagradzania – jeżeli ma on zastosowanie.

Nowe przepisy przewidują, że te informacje należy przekazać:

-

w ogłoszeniu o pracę,

-

lub przed rozmową kwalifikacyjną,

-

lub najpóźniej przed nawiązaniem stosunku pracy.

Neutralność ogłoszeń i równość płci

Projekt nakłada na pracodawców obowiązek, by ogłoszenia o pracę i nazwy stanowisk były neutralne płciowo, a cały proces rekrutacyjny przebiegał w sposób niedyskryminujący. W praktyce może to oznaczać konieczność stosowania feminatywów i unikania sformułowań sugerujących płeć preferowaną na danym stanowisku.

Dodatkowo nowelizacja przewiduje, że pracodawca nie będzie mógł pytać kandydatów o wynagrodzenie w obecnym lub poprzednich miejscach pracy – zgodnie z zasadą przeciwdziałania utrwalaniu nierówności płacowych.

Co to oznacza dla pracodawców?

Mimo że – na dzień 4 kwietnia 2025 roku – ustawa jeszcze nie obowiązuje, przedsiębiorcy już teraz powinni:

-

zaplanować aktualizację ogłoszeń o pracę oraz regulaminów wynagradzania,

-

przygotować nowe procedury rekrutacyjne, zgodne z zasadą transparentności,

-

przeszkolić działy HR w zakresie nowych obowiązków informacyjnych i ograniczeń co do pytań o historię zatrudnienia,

-

zadbać o jednolite i neutralne pod względem płci nazewnictwo stanowisk

Projektowana nowelizacja Kodeksu pracy ma na celu zwiększenie przejrzystości wynagrodzeń oraz zapewnienie równego traktowania kandydatów bez względu na płeć. Mimo że nowe przepisy jeszcze nie obowiązują, ich wejście w życie w drugiej połowie 2025 roku jest niemal przesądzone.

Dla pracodawców oznacza to konieczność dostosowania procesów rekrutacyjnych, języka ofert pracy i dokumentów wewnętrznych. Warto przygotować się z wyprzedzeniem, aby uniknąć ryzyka naruszenia nowych obowiązków.

Jeśli mają Państwo pytania, eksperci kadrowi Chandon Waller & Partners pozostają do dyspozycji. Zapraszamy do kontaktu TUTAJ.

Czy ZUS może zakwestionować umowę o pracę zawartą z kobietą w ciąży?Zatrudnienie kobiety w ciąży to temat, który budzi wiele pytań, szczególnie w kontekście kontroli przeprowadzanych przez Zakład Ubezpieczeń Społecznych. Czy ZUS może podważyć taką umowę? Odpowiedź nie jest jednoznaczna – wszystko zależy od rzeczywistego wykonywania pracy oraz intencji zawarcia umowy.

Kiedy umowa o pracę może zostać uznana za pozorną?

Sąd Najwyższy w wielu orzeczeniach podkreślał, że celem zawarcia umowy o pracę nie może być wyłącznie uzyskanie świadczeń z ubezpieczenia społecznego. Jednak jeśli umowa była rzeczywiście realizowana, to nie ma podstaw do jej zakwestionowania – nawet jeśli zawarto ją niedługo przed zajściem w ciążę.

W postanowieniu SN z 13 grudnia 2023 r. (III USK 425/22) uznano, że sam fakt zawarcia umowy o pracę z kobietą w ciąży nie jest sprzeczny z prawem. Jednak jeżeli umowa została podpisana tuż przed uzyskaniem prawa do świadczeń i przewidywała nienaturalnie wysokie wynagrodzenie, ZUS może wszcząć kontrolę w celu zweryfikowania jej autentyczności.

Na czym skupia się ZUS podczas kontroli?

ZUS może badać kilka aspektów umowy:

- Czy pracownica rzeczywiście świadczyła pracę? – Jeśli kobieta faktycznie wykonywała swoje obowiązki, a pracodawca nadzorował jej pracę, to ZUS nie powinien mieć podstaw do zakwestionowania umowy.

- Czy stanowisko było realne i uzasadnione ekonomicznie? – ZUS często sprawdza, czy zatrudnienie miało sens biznesowy i nie było tylko formalnym zabiegiem.

- Czy wynagrodzenie nie było zawyżone? – Jeśli pensja znacząco przewyższa standardowe wynagrodzenia na danym stanowisku, może to wzbudzić wątpliwości.

ZUS może podważyć umowę, ale nie zawsze skutecznie

Prawo polskie opiera się na zasadzie swobody umów oraz swobody działalności gospodarczej. Fakt bycia w ciąży nie może automatycznie prowadzić do unieważnienia umowy o pracę. Istnieją jednak przypadki, gdy sądy uznają umowy za nieważne, jeśli zostały zawarte jedynie w celu uzyskania świadczeń, a praca nie była realnie wykonywana

Orzecznictwo wskazuje, że dokumenty same w sobie nie wystarczą do udowodnienia, że praca była faktycznie wykonywana. Dlatego jeśli ZUS zakwestionuje umowę, kluczowe będzie przedstawienie dowodów, takich jak e-maile, listy obecności, dowody na wykonywanie obowiązków zawodowych.

Jak zabezpieczyć się przed problemami z ZUS?

Aby uniknąć zakwestionowania umowy:

- Dokumentuj rzeczywiste wykonywanie pracy – przechowuj ewidencję pracy, raporty, wyniki realizowanych zadań.

- Dbaj o zgodność wynagrodzenia z rynkowymi stawkami – zbyt wysokie wynagrodzenie może wzbudzać podejrzenia.

- Pamiętaj o uzasadnieniu biznesowym zatrudnienia – zatrudnienie na fikcyjne stanowisko może prowadzić do problemów.

Podsumowanie

Zawarcie umowy o pracę z kobietą w ciąży nie jest samo w sobie podstawą do jej unieważnienia przez ZUS. Jednak, jeśli umowa jest pozorna, ZUS może podważyć jej ważność, zwłaszcza gdy nie była realnie wykonywana lub zawarto ją tuż przed przyznaniem świadczeń. Kluczowe jest udowodnienie, że pracownica rzeczywiście wykonywała obowiązki, a zatrudnienie miało sens ekonomiczny.

Wniosek? Nie należy bać się zatrudniania kobiet w ciąży, ale warto odpowiednio zabezpieczyć się dokumentacyjnie, aby uniknąć sporów z ZUS.

Wsparcie ekspertów

Niejednoznaczne przepisy prawa pracy i ubezpieczeń społecznych mogą budzić wiele wątpliwości. Biuro rachunkowe Chandon Waller & Partners specjalizuje się w obsłudze przedsiębiorców i pomoże pracodawcom przejść przez skomplikowane procedury związane z kontrolami ZUS. Skontaktuj się z nami, aby uzyskać profesjonalne doradztwo i wsparcie w zakresie legalności umów o pracę.

Kliknij TUTAJ i skontaktuj się z nami już dziś, aby uniknąć ryzyka i działać zgodnie z przepisami!