Jak korzystać z AI zgodnie z przepisami? Praktyczne wskazówki z perspektywy biura rachunkowego

Sztuczna inteligencja (AI) znajduje coraz szersze zastosowanie w codziennej pracy firm – od analizowania danych księgowych i kadrowych po generowanie raportów, podsumowań czy pism urzędowych. Choć AI może wspierać efektywność operacyjną, jej niewłaściwe użycie niesie ryzyko naruszenia przepisów prawa – w szczególności RODO, ustawy o rachunkowości, ustawy AML oraz przepisów o ochronie tajemnicy przedsiębiorstwa.

Jako biuro rachunkowe, które obsługuje przedsiębiorców w zakresie księgowości, kadr i raportowania, wyjaśniamy, jak korzystać z AI zgodnie z przepisami i czego unikać, aby chronić dane, reputację i odpowiedzialność prawną.

AI w firmie – realne zastosowania i potencjalne ryzyka

Firmy coraz częściej wykorzystują AI do:

-

tworzenia podsumowań z danych kadrowych lub księgowych,

-

analizowania kosztów i porządkowania faktur,

-

generowania pism do urzędów,

-

wspomagania interpretacji przepisów lub orzeczeń.

Choć brzmi to praktycznie, wiele narzędzi opartych na AI działa na zasadzie przesyłania danych do zewnętrznych systemów – często hostowanych poza UE, bez gwarancji poufności. Jeżeli w treści promptów znajdują się dane osobowe, dane finansowe lub informacje strategiczne dla firmy, może dojść do naruszenia obowiązujących przepisów.

Podstawa prawna: art. 5, 6 i 32 RODO.

AI a ochrona danych osobowych – czego nie wolno robić?

Wprowadzanie do narzędzi AI informacji zawierających dane osobowe (np. nazwiska, numery PESEL, dane kadrowe, adresy e-mail, wynagrodzenia) wymaga pełnej zgodności z RODO. Przedsiębiorca, który przetwarza dane w AI bez podstawy prawnej lub bez świadomości, gdzie i jak są one przechowywane, naraża się na odpowiedzialność jako administrator danych.

W szczególności ryzykowne jest korzystanie z AI w formie otwartych modeli dostępnych online (np. ChatGPT, Copilot, Claude), które przetwarzają dane na serwerach poza Europejskim Obszarem Gospodarczym.

Podstawa prawna: art. 44–46 RODO (transfer danych do państw trzecich). Więcej o obowiązkach wynikających z RODO można przeczytać na stronie Urzędu Ochrony Danych Osobowych: uodo.gov.pl

AI a dokumenty księgowe – czy analiza faktur może naruszać przepisy?

W wielu firmach AI wykorzystywane jest do analizy kosztów, porządkowania faktur lub generowania zestawień. Jeśli jednak dane przekazywane do AI zawierają informacje identyfikujące kontrahentów, wartości transakcji, numery rachunków czy szczegóły płatności – są to dane objęte obowiązkiem poufności.

Zgodnie z przepisami, dokumentacja księgowa musi być chroniona przed nieautoryzowanym dostępem. Przekazanie takich danych do narzędzi, które nie gwarantują zgodności z przepisami o rachunkowości i ochronie danych, może stanowić naruszenie obowiązków dokumentacyjnych.

Podstawa prawna: art. 73 ust. 1 ustawy o rachunkowości.

Czy dane firmowe używane w AI to ujawnienie tajemnicy przedsiębiorstwa?

Wiele danych analizowanych przez AI – jak struktura wynagrodzeń, warunki umów z kontrahentami, dane dotyczące marż czy kosztów produkcji – ma charakter informacji poufnych. Jeżeli takie dane zostaną przekazane do narzędzia AI, które działa w chmurze publicznej bez umowy powierzenia, może dojść do ich nieuprawnionego ujawnienia.

W takiej sytuacji firma może stracić ochronę prawną wynikającą z przepisów o zwalczaniu nieuczciwej konkurencji, co może skutkować konsekwencjami nie tylko prawnymi, ale też wizerunkowymi.

Podstawa prawna: art. 11 ustawy o zwalczaniu nieuczciwej konkurencji.

AI a dane przetwarzane w ramach obowiązków AML

Przedsiębiorcy z branż objętych ustawą AML (np. doradcy, pośrednicy, biura rachunkowe) nie mogą ujawniać informacji uzyskanych w toku procedur weryfikacyjnych, takich jak identyfikacja klienta czy analiza źródła pochodzenia środków. Przekazanie takich danych do AI, nawet w ramach testu funkcji podsumowującej, może zostać uznane za naruszenie tajemnicy zawodowej.

Warto pamiętać, że obowiązek poufności obowiązuje także po zakończeniu współpracy z klientem.

Podstawa prawna: art. 50 ustawy AML.

Jak bezpiecznie korzystać z AI w firmie? 5 zaleceń

1. Zadbaj o anonimizację danych

Zanim przekażesz dane do narzędzia AI, usuń wszelkie informacje identyfikujące osoby fizyczne lub kontrahentów. Zanonimizowane dane można analizować bez naruszenia przepisów.

2. Korzystaj z AI zgodnego z RODO

Sprawdź, gdzie hostowane są dane i czy masz możliwość zawarcia umowy powierzenia danych z dostawcą usługi. Wybieraj narzędzia działające w EOG lub objęte odpowiednimi zabezpieczeniami prawnymi.

3. Nie przetwarzaj danych finansowych klientów w otwartych modelach AI

Dotyczy to m.in. list płac, danych o przychodach i kosztach, danych z KPiR lub JPK. Tego rodzaju dane powinny być przetwarzane wyłącznie w środowisku zamkniętym i zabezpieczonym.

4. Przeszkol zespół

Wiele naruszeń ma charakter nieumyślny – dlatego warto wdrożyć podstawowe zasady korzystania z AI w firmie i regularnie je przypominać.

5. Konsultuj działania z profesjonalnym biurem rachunkowym

Zaufany partner zewnętrzny może pomóc określić, które dane można przetwarzać w AI, a które powinny pozostać objęte pełną poufnością.

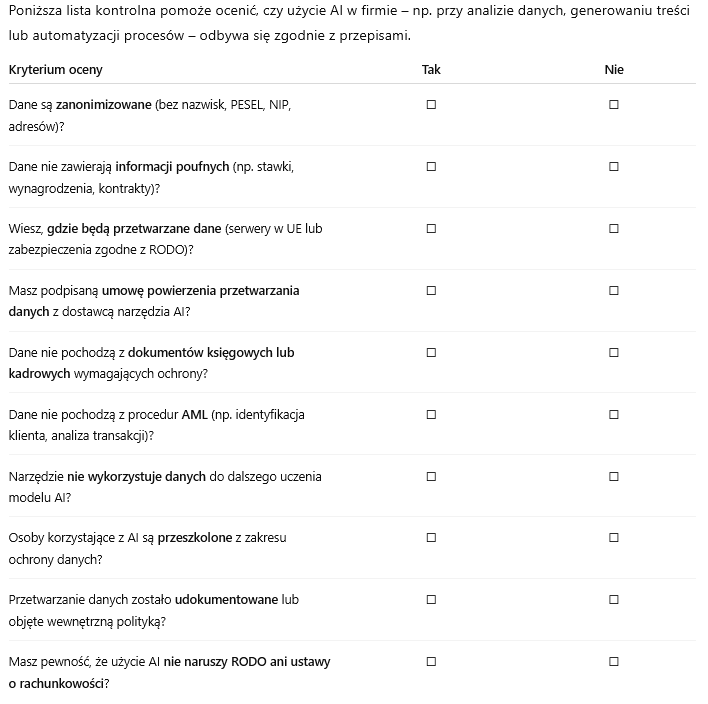

Checklista: Czy mogę użyć AI w tej sytuacji?

Podsumowanie: AI w firmie to szansa – pod warunkiem, że stosowana zgodnie z prawem

Sztuczna inteligencja może wspierać przedsiębiorców w analizie danych i automatyzacji pracy, ale tylko wtedy, gdy działa w granicach określonych przez prawo. Biuro rachunkowe, które obsługuje Twoją firmę, może pomóc Ci ocenić ryzyko i wprowadzić dobre praktyki w korzystaniu z AI – zanim dojdzie do naruszenia przepisów lub utraty zaufania klientów.

Zależy Ci na bezpiecznym i odpowiedzialnym wdrażaniu AI w Twojej firmie?

Skontaktuj się z nami i dowiedz się jak wspieramy przedsiębiorców w korzystaniu z technologii zgodnie z przepisami.

Nie każde zwolnienie lekarskie gwarantuje od razu wypłatę zasiłku chorobowego. Jeśli lekarz stwierdzi, że przyczyną niezdolności do pracy jest nadużywanie alkoholu, może wystawić e-ZLA z tzw. kodem C. Taka forma zwolnienia ma swoje konsekwencje finansowe – przez pierwsze 5 dni niezdolności do pracy zasiłek nie przysługuje.

Co oznacza kod C na zwolnieniu lekarskim?

Kod literowy C w elektronicznym zwolnieniu lekarskim (e-ZLA) oznacza, że niezdolność do pracy wynika z nadużywania alkoholu. Takie orzeczenie nie tylko trafia do ZUS, ale jest również widoczne dla pracodawcy – choć bez szczegółowej diagnozy.

ZUS oraz pracodawca nie wypłacają zasiłku chorobowego za pierwsze 5 dni takiego zwolnienia. Dopiero od szóstego dnia pracownik może liczyć na świadczenie.

Kto najczęściej korzysta ze zwolnień z kodem C?

Z danych ZUS za 2024 rok wynika, że:

-

wystawiono 9,5 tys. zwolnień z kodem C (o 45% więcej niż w 2023 r.),

-

75% tych zwolnień dotyczyło mężczyzn,

-

największy odsetek stanowiły osoby w wieku 30–49 lat, w tym szczególnie mężczyźni 40–44 lata i kobiety 30–34 lata,

-

najczęściej zwolnienia wystawiano na okres 1–5 dni.

Jakie choroby są związane z nadużywaniem alkoholu?

Do typowych schorzeń zgłaszanych przy nadużywaniu alkoholu należą:

-

zaburzenia psychiczne,

-

marskość wątroby,

-

choroby wrzodowe,

-

schorzenia układu krążenia i oddechowego.

Warto wiedzieć, że choć liczba takich zwolnień wzrosła względem poprzedniego roku, to w porównaniu do danych sprzed kilku lat (np. 2019 r.) ich liczba pozostaje niższa.

Więcej o zwolnieniach lekarskich tutaj na stronie biznes.gov.

Zwolnienie lekarskie a prawo do świadczeń – skonsultuj się z księgowym

Niektóre zwolnienia lekarskie mogą mieć wpływ na wypłaty zasiłków, rozliczenia z ZUS czy wynagrodzenia chorobowego finansowanego przez pracodawcę. Warto monitorować oznaczenia kodowe w e-ZLA i odpowiednio je uwzględniać w dokumentacji kadrowo-płacowej.

Masz pytania o rozliczenia zasiłków, zwolnień lekarskich i składek ZUS?

Sprawdź naszą ofertę i skontaktuj się z naszym zespołem – pomożemy Ci zadbać o zgodność z przepisami i uniknąć błędów przy rozliczeniach.

Sprawdź także: Zasiłki chorobowe i L4 w 2025 roku – co warto wiedzieć?

Od 28 czerwca 2025 r. sklepy internetowe i platformy handlowe będą musiały spełniać nowe wymagania w zakresie dostępności cyfrowej. To efekt wdrożenia do polskiego prawa tzw. Europejskiego Aktu o Dostępności. Sprawdź, kogo dokładnie dotyczą nowe przepisy i jak przygotować sklep online do nadchodzących zmian.

Co to jest dostępność cyfrowa?

Dostępność cyfrowa oznacza, że strona internetowa lub aplikacja mobilna powinna być możliwa do obsłużenia przez osoby ze szczególnymi potrzebami – np. niewidome, słabowidzące czy osoby z ograniczoną sprawnością ruchową. Dotyczy to m.in.:

-

możliwości przeglądania treści za pomocą czytników ekranu,

-

obsługi strony wyłącznie klawiaturą lub głosem,

-

wyraźnych kontrastów i prostego języka,

-

napisów do materiałów wideo.

Kogo dotyczą nowe obowiązki?

To kluczowe pytanie, bo nie każda firma prowadząca sprzedaż online musi wdrożyć nowe zasady. Przepisy dotyczą tylko określonych podmiotów – i warto to jasno rozróżnić:

✅ Obowiązki dostępności cyfrowej dotyczą:

-

firm oferujących towary lub usługi przez internet konsumentom (czyli osobom fizycznym),

-

niezależnie od tego, czy usługi są płatne czy bezpłatne (np. samo założenie konta w sklepie online),

-

małych, średnich i dużych firm – pod warunkiem, że nie są mikroprzedsiębiorcami (więcej o tym niżej).

Przykłady firm objętych ustawą:

-

Sklep internetowy z elektroniką dla klientów indywidualnych.

-

Platforma z e-bookami do pobrania.

-

Strona, która oferuje darmowe webinary lub newslettery po rejestracji.

-

Sklep odzieżowy online z opcją płatności i wyboru dostawy.

-

Aplikacja mobilna umożliwiająca zamawianie jedzenia dla osób prywatnych.

❌ Kogo ustawa nie obejmuje?

1. Mikroprzedsiębiorcy

Z obowiązku dostępności cyfrowej zwolnione są mikrofirmy, czyli przedsiębiorcy spełniający jednocześnie dwa warunki:

-

zatrudniają mniej niż 10 pracowników oraz

-

osiągają roczny obrót lub całkowity bilans roczny poniżej 2 mln euro.

Przykłady mikrofirm zwolnionych z obowiązków:

-

Osoba prowadząca sklep z rękodziełem (1-osobowa działalność gospodarcza).

-

Firma sprzedająca przez platformę marketplace (np. Allegro) bez własnego e-sklepu.

-

Dwuosobowy zespół prowadzący sklep z e-bookami.

Uwaga: Mikroprzedsiębiorcy mogą dobrowolnie wdrożyć dostępność cyfrową, co może zwiększyć zasięg ich usług i pozytywnie wpłynąć na reputację marki.

2. Firmy działające wyłącznie w modelu B2B

Ustawa nie dotyczy firm, które świadczą usługi wyłącznie dla innych przedsiębiorców, np.:

-

hurtownia online z ofertą tylko dla firm (po zalogowaniu kontem firmowym),

-

dostawca usług IT wyłącznie dla biznesu,

-

platforma zamówień wewnętrznych dla stałych kontrahentów.

⚠️ Co z większymi firmami, dla których dostępność to duży koszt?

Ustawa przewiduje tzw. mechanizm wyłączenia, z którego mogą skorzystać większe firmy, jeśli:

-

dostosowanie wymagałoby zmiany podstawowej funkcji usługi, albo

-

wprowadzenie dostępności byłoby nieproporcjonalnie kosztowne.

W takich przypadkach firma może złożyć dokumentację z oceną zgodną z kryteriami ustawowymi. Uwaga – nie wystarczy samo stwierdzenie, że to się „nie opłaca”. Trzeba przedstawić konkretne dane i wyliczenia.

Jakie wymagania trzeba będzie spełnić?

Nowe przepisy nie narzucają jednej technologii czy konkretnego rozwiązania, ale określają efekt, który musi zostać osiągnięty. Strona internetowa lub aplikacja mobilna powinna być:

-

postrzegalna – możliwa do odczytania więcej niż jednym zmysłem (np. dźwięk i tekst),

-

funkcjonalna – możliwa do obsługi różnymi metodami (klawiatura, głos, asystent),

-

zrozumiała – posługująca się prostym językiem i logiczną strukturą,

-

kompatybilna – z technologiami wspomagającymi (np. programy czytające ekrany).

W praktyce oznacza to, że warto dążyć do zgodności z Wytycznymi dla dostępności treści internetowych (WCAG) – międzynarodowym standardem projektowania stron www.

Jak się przygotować do zmian?

-

Zrób audyt dostępności – sprawdź, czy cały proces zakupowy, treści i komunikacja są dostępne dla osób ze szczególnymi potrzebami.

-

Dostosuj stronę i aplikację – np. dodaj napisy do wideo, zapewnij prosty język i odpowiedni kontrast tekstu.

-

Nie zapomnij o mediach społecznościowych i mailach – jeśli promują usługi, też muszą być dostępne.

-

Dodaj deklarację dostępności – to obowiązkowy dokument, który powinien znaleźć się na stronie i w aplikacji.

-

(Opcjonalnie, ale wskazane): Testuj funkcjonalności z udziałem realnych użytkowników z niepełnosprawnościami.

Co grozi za brak spełnienia wymogów?

Brak dostosowania może skutkować:

-

skargami klientów i organizacji społecznych do prezesa zarządu PFRON,

-

kontrolą organów nadzoru rynku,

-

karą finansową do wysokości 10-krotności przeciętnego wynagrodzenia (czyli ponad 70 tys. zł).

Dostępność cyfrowa to nie tylko obowiązek – to dobra praktyka

Nowe przepisy to szansa, by zwiększyć użyteczność serwisu, otworzyć się na większe grono klientów i wzmocnić pozytywny wizerunek firmy. Nawet jeśli Twojej firmy formalnie nie dotyczą nowe regulacje, warto wdrożyć przynajmniej podstawowe zasady dostępności – bo to po prostu się opłaca.

Nie masz pewności, czy Twoją firmę dotyczą nowe obowiązki?

Sprawdzenie, czy spełniasz kryteria mikroprzedsiębiorcy albo czy Twoja działalność w e-commerce podlega nowym regulacjom, to ważny krok przed 28 czerwca 2025 r.

W naszym biurze rachunkowym pomożemy Ci przeanalizować status firmy, ustalić obowiązki ustawowe i zadbać o zgodność z przepisami.

Skontaktuj się z Nami TUTAJ.

Kasa fiskalna będzie od 1 lipca 2025 r. obowiązkowym narzędziem dla kolejnych grup przedsiębiorców. Nowe przepisy wprowadzone rozporządzeniem Ministra Finansów oznaczają, że sprzedaż określonych towarów i usług musi być rejestrowana na kasie fiskalnej od pierwszej złotówki. Przedsiębiorcy mają czas tylko do końca czerwca, aby wdrożyć nowe obowiązki i uniknąć dotkliwych kar.

Kasa fiskalna – kogo obejmą nowe przepisy?

Od 1 lipca 2025 r. obowiązek ewidencjonowania sprzedaży na kasie fiskalnej będzie dotyczył m.in.:

1. Sprzedaży towarów:

-

E-papierosów i podobnych wyrobów – CN 2404 i 8543 40 00,

-

Wyrobów zawierających alkohol etylowy powyżej 50% objętości, które nie są przeznaczone do spożycia (np. rozcieńczalniki, odkażacze, płyny techniczne),

-

Paliw stałych do celów opałowych – takich jak węgiel, koks, półkoks i brykiety.

2. Usług związanych z oczyszczaniem szamb:

Od 1 lipca 2025 r. firmy świadczące usługi asenizacyjne będą zobowiązane do używania kasy fiskalnej, o ile nie dokumentują wszystkich usług fakturami lub nie korzystają ze zwolnienia podmiotowego.

Kiedy kasa fiskalna nie będzie obowiązkowa?

Z obowiązku ewidencjonowania zwolnione są:

-

Kopalnie i przedsiębiorstwa górnicze, jeżeli sprzedaż paliw stałych jest w całości udokumentowana fakturą,

-

Gminy sprzedające węgiel w ramach zakupu preferencyjnego, również pod warunkiem fakturowania wszystkich transakcji.

Kary za brak kasy fiskalnej – czego unikać?

Przedsiębiorcy, którzy nie wprowadzą kasy fiskalnej w terminie mimo obowiązku, muszą liczyć się z sankcjami skarbowymi. Najczęstsze konsekwencje to:

-

kara w wysokości 30% kwoty podatku naliczonego przy zakupach (dotyczy podatników VAT),

-

dodatkowe zobowiązanie podatkowe w wysokości 100% należnego VAT od sprzedaży niezaewidencjonowanej,

-

mandaty karno-skarbowe lub grzywny za naruszenie przepisów ustawy o VAT i kodeksu karnego skarbowego,

-

utrata prawa do ulgi na zakup kasy fiskalnej.

Nie warto ryzykować – brak ewidencji na kasie fiskalnej może oznaczać poważne straty finansowe i problemy z organami podatkowymi.

Kasa fiskalna – czas działać!

Masz tylko do końca czerwca, by przygotować firmę do nowych obowiązków. Zakup i rejestracja kasy fiskalnej, przeszkolenie pracowników oraz dostosowanie procesów sprzedaży – to wszystko wymaga czasu.

Więcej szczegółów na stronach rządowych: Dziennik ustaw oraz Biznes.Gov.

Nie wiesz, czy musisz mieć kasę fiskalną?

Skontaktuj się z nami – sprawdzimy, czy kasa fiskalna jest dla Ciebie obowiązkowa od 1 lipca 2025 r., pomożemy ją wdrożyć i uniknąć kar.

Wejdź na naszą stronę kontaktową. Zadzwoń lub napisz – pomożemy Ci bezpiecznie przejść przez zmiany.

Franczyza sklepu osiedlowego – jak uniknąć problemów i prowadzić zyskowny biznes?

Franczyza w popularnej sieci sklepów osiedlowych uchodzi za wygodny sposób wejścia w handel detaliczny. Niewielki wkład własny, gotowy lokal i wsparcie operacyjne to atuty często podkreślane w materiałach promocyjnych. Rzeczywistość bywa jednak bardziej złożona, a wielu franczyzobiorców doświadcza trudności, które wynikają z braku informacji, ograniczonej samodzielności i nieczytelnych zasad współpracy.

Dlaczego prowadzenie sklepu osiedlowego w modelu franczyzowym bywa trudne

Franczyza to nie tylko korzyści – to również zobowiązania. W praktyce trudności mogą wynikać z:

-

braku szczegółowej informacji o kosztach i obowiązkach przed podpisaniem umowy,

-

ograniczeń decyzyjnych w zakresie asortymentu, cen czy strategii sprzedaży,

-

zapisów umownych, które są niejasne lub asymetryczne,

-

niskiego poziomu indywidualnego wsparcia w sytuacjach kryzysowych,

-

przeciążenia obowiązkami administracyjnymi, mimo braku pełnej kontroli nad działalnością.

To wszystko może prowadzić do problemów finansowych, trudności w zarządzaniu personelem, a nawet do ryzyka zadłużenia.

Jak pomagamy franczyzobiorcom sklepów osiedlowych

Nasze biuro rachunkowe specjalizuje się w pracy z mikro- i małymi przedsiębiorcami, również tymi działającymi w modelach franczyzowych. Oferujemy realne, konkretne wsparcie tam, gdzie zaczyna brakować przejrzystości lub kontroli.

Zakres wsparcia:

-

Analiza umowy franczyzowej i wskazanie ryzyk oraz obowiązków,

-

Porządkowanie spraw księgowych i podatkowych w trakcie współpracy lub przy jej zakończeniu,

-

Pomoc w przekształceniu działalności, np. otwarcie niezależnego sklepu lub zmiana branży,

-

Rejestracja nowej działalności gospodarczej i wybór korzystnej formy opodatkowania,

-

Stałe wsparcie księgowe i doradcze – dla firm, które chcą prowadzić działalność zgodnie z przepisami i w pełni świadomie.

Franczyza to nie wyrok – kluczowe jest przygotowanie

Model franczyzowy może być skutecznym narzędziem rozwoju, ale tylko wtedy, gdy przedsiębiorca dokładnie rozumie mechanizmy, na jakich się opiera. Wiedza, analiza i planowanie to podstawa. Jeżeli prowadzisz sklep i masz poczucie, że sytuacja wymaga uporządkowania lub zmiany kierunku – skontaktuj się z nami.

Skontaktuj się z nami

Prowadzimy analizy, pomagamy podejmować świadome decyzje i wspieramy przedsiębiorców na każdym etapie działalności.

-

Wejdź na www.chandonwaller.pl/kontakt

-

Zadzwoń: 12 307 37 57

-

Napisz: office@chandonwaller.pl

Bezpieczny biznes zaczyna się od dobrej analizy.

Ochrona praw przedsiębiorców i konsumentów – UOKiK

Masz problem? Na straży czuwa także Urząd Ochrony Konkurencji i Konsumentów (UOKiK), nadzoruje on przestrzeganie zasad konkurencji oraz chroni prawa konsumentów. Na stronie UOKiK znajdziesz informacje o:

-

prawach i obowiązkach przedsiębiorców,

-

postępowaniach dotyczących praktyk naruszających konkurencję,

-

możliwościach zgłaszania nieuczciwych praktyk rynkowych

Dostęp do UOKiK: https://uokik.gov.pl

Czy zwolnienie dyscyplinarne może być skuteczne, jeśli dotyczy zachowania, które było powszechnie tolerowane w firmie? Sąd Najwyższy w najnowszym orzeczeniu podkreślił, że pracodawca nie może stosować zwolnienia dyscyplinarnego, jeśli nie reagował na dane praktyki w miejscu pracy i sam je akceptował.

Sprawa: zwolnienie dyscyplinarne za logowanie na cudze konto

Zastępca managera sklepu pozostał po godzinach, by pomóc innym pracownikom i obsłużył klienta, logując się na konto koleżanki. Pracodawca uznał to za ciężkie naruszenie obowiązków i zdecydował się na zwolnienie dyscyplinarne.

Tymczasem sąd ustalił, że praktyka wymiany loginów była powszechna i znana przełożonym. Co więcej, działania pracownika nie naraziły mienia ani interesu firmy – wręcz przeciwnie, służyły jej sprawnemu funkcjonowaniu.

Finalnie Sąd Najwyższy odmówił rozpoznania skargi kasacyjnej pracodawcy, co oznacza, że orzeczenie korzystne dla pracownika utrzymało się w mocy.

Postanowienie SN z 26 lutego 2025 r., sygn. akt III PSK 150/24

Zwolnienie dyscyplinarne a tolerowane praktyki – konsekwencje dla pracodawców

Pracodawca, który oficjalnie czegoś zakazuje, ale w praktyce na to pozwala, nie może później wykorzystać tej sytuacji jako podstawy do zastosowania zwolnienia dyscyplinarnego. Brak konsekwencji w egzekwowaniu wewnętrznych zasad może prowadzić do:

• przegranych procesów sądowych i zasądzonych odszkodowań

• podważenia decyzji kadry kierowniczej

• osłabienia autorytetu przełożonych

• ryzyka naruszenia przepisów (np. RODO przy przekazywaniu loginów)

Jak uniknąć błędów przy zwolnieniu dyscyplinarnym?

Jeśli w firmie występują nieformalne praktyki, które odbiegają od zapisów w regulaminie pracy, warto to uporządkować:

• zaktualizować regulaminy i procedury

• przeprowadzić wewnętrzne szkolenia

• ujednolicić praktyki kadrowe

• wdrożyć kontrolę przestrzegania zasad

Skorzystaj z naszego wsparcia

Nasze biuro rachunkowe oferuje nie tylko prowadzenie księgowości, ale również pełną obsługę kadrowo-płacową. Pomagamy przedsiębiorcom uporządkować dokumentację pracowniczą i uniknąć błędów, które mogą kosztować firmę czas, pieniądze i reputację.

• opracowujemy i aktualizujemy regulaminy pracy

• doradzamy w zakresie dokumentacji kadrowej i zwolnień

• przeprowadzamy audyty kadrowe

• wspieramy przy sporach z pracownikami

Masz wątpliwości, czy Twoje procedury są zgodne z przepisami?

Skontaktuj się z nami – nasi eksperci zadbają o Twoje bezpieczeństwo kadrowe.

Czy parkowanie samochodu służbowego pod domem wyklucza pełne odliczenie VAT? Fiskus twierdzi, że tak. Ale sądy są innego zdania – i to dobra wiadomość dla przedsiębiorców.

Parkowanie a odliczenie VAT – w czym problem?

Wielu właścicieli firm i pracowników mobilnych korzysta z samochodów służbowych, które po zakończeniu dnia pracy są parkowane w miejscu zamieszkania. Fiskus od lat uważa, że parkowanie auta pod domem uniemożliwia pełne odliczenie VAT. Dlaczego? Bo jego zdaniem taka dostępność samochodu zwiększa ryzyko używania go prywatnie.

W efekcie urząd skarbowy często pozwala odliczyć tylko 50% VAT, nawet jeśli pojazd w praktyce służy wyłącznie do działalności gospodarczej.

Wyroki sądów po stronie podatników

W wyroku z 7 maja 2025 r. (WSA w Łodzi, sygn. I SA/Łd 162/25) sąd jasno stwierdził, że parkowanie samochodu w miejscu zamieszkania pracownika nie wyklucza odliczenia 100% VAT, jeśli firma:

- prowadzi ewidencję przebiegu pojazdu,

- wprowadziła regulamin użytkowania auta,

- stosuje system GPS do monitorowania trasy,

- formalnie zakazuje użytku prywatnego.

To kolejny wyrok potwierdzający, że parkowanie nie przesądza o charakterze użytkowania pojazdu – ważniejsze są zabezpieczenia i dowody na wyłącznie służbowe wykorzystanie.

Dobre wiadomości także dla jednoosobowych działalności

Problem dotyczy również jednoosobowych firm, gdzie siedziba często znajduje się pod tym samym adresem co miejsce zamieszkania. Tu parkowanie pod domem jest naturalne – a mimo to organy podatkowe regularnie odmawiają pełnego odliczenia.

Eksperci podkreślają, że takie podejście dyskryminuje małych przedsiębiorców, mimo że przepisy ustawy o VAT nie przewidują takich ograniczeń.

Jak przygotować się do pełnego odliczenia VAT?

Jeśli chcesz odliczyć 100% VAT mimo parkowania auta pod domem, pamiętaj o kilku zasadach:

- Zgłoś pojazd na VAT-26 – to obowiązek, gdy deklarujesz wyłącznie służbowe wykorzystanie.

- Prowadź ewidencję przebiegu pojazdu – najlepiej w systemie online lub zintegrowanym z GPS.

- Stwórz regulamin korzystania z samochodu – jasno zabroń użycia prywatnego.

- Zabezpiecz się technicznie – system GPS, kontrola tras, monitorowanie tankowań.

A więc.. parkowanie nie przekreśla Twoich praw

Nie daj się zniechęcić niekorzystnej interpretacji urzędowej. Jeśli jesteś w stanie udokumentować, że samochód jest używany wyłącznie do celów firmowych, to parkowanie pod domem nie odbiera Ci prawa do odliczenia pełnego VAT. W razie potrzeby warto rozważyć złożenie skargi do sądu administracyjnego – linia orzecznicza coraz wyraźniej sprzyja podatnikom.

Szukasz pomocy w zgłoszeniu VAT-26 lub chcesz mieć pewność, że Twoje wydatki są dobrze rozliczane? Skontaktuj się z naszym biurem rachunkowym – TUTAJ – pomagamy firmom rozliczać się bezpiecznie i zgodnie z przepisami.

Dofinansowanie wynagrodzeń, granty i świadczenia dla pracodawców od 1 czerwca 2025 r.

Dofinansowanie wynagrodzeń, świadczenia aktywizacyjne i granty na stanowiska zdalne – to tylko niektóre zmiany, które zaczną obowiązywać już od 1 czerwca 2025 r. Nowa ustawa o rynku pracy i służbach zatrudnienia przewiduje szereg korzyści finansowych dla pracodawców, którzy zdecydują się zatrudnić osoby po 50. roku życia lub rodziców wracających na rynek pracy

Dofinansowanie wynagrodzenia pracownika po 50. roku życia – od 1 czerwca 2025 r.

Pracodawcy zatrudniający osoby 50+ mogą liczyć na dofinansowanie z urzędu pracy przez określony czas:

• 12 miesięcy dla:

• kobiet w wieku 50–59 lat

• mężczyzn w wieku 50–64 lat

• 1 miesiąc (z możliwością wielokrotnego przyznania) dla:

• kobiet po 60. roku życia

• mężczyzn po 65. roku życia

Wysokość dofinansowania:

do 50% minimalnego wynagrodzenia (w 2025 r. – maksymalnie 2333 zł brutto/miesiąc)

• Warunek: osoba nie mogła być wcześniej zatrudniona u tego samego pracodawcy bezpośrednio przed rejestracją jako bezrobotna

• Obowiązek: utrzymanie zatrudnienia przez minimum:

• 6 miesięcy (dla osób w wieku 50–59/64 lat)

• 1 miesiąc (dla osób 60+/65+)

Świadczenie aktywizacyjne – od 1 czerwca 2025 r.

Dofinansowanie w formie świadczenia aktywizacyjnego przysługuje przez 12 miesięcy, jeśli pracodawca zatrudni:

• rodzica wracającego po przerwie związanej z wychowywaniem dziecka

• opiekuna osoby zależnej powracającego na rynek pracy

Wysokość świadczenia:

• ½ wynagrodzenia – przy zatrudnieniu na pełen etat

• ¼ minimalnego wynagrodzenia – przy zatrudnieniu na co najmniej połowę etatu

• Obowiązek: zatrudnienie musi trwać przez kolejne 6 miesięcy po zakończeniu wypłaty świadczenia

Grant na utworzenie stanowiska pracy zdalnej – od 1 czerwca 2025 r.

Nowa forma dofinansowania obejmuje także granty na utworzenie stanowisk pracy zdalnej dla osób bezrobotnych.

Wysokość grantu:

do trzykrotności minimalnego wynagrodzenia (w 2025 r. – maksymalnie 13 998 zł brutto)

Warunki:

• zatrudnienie na pełen etat przez 12 miesięcy

• zatrudnienie na minimum połowę etatu przez 18 miesięcy

„Staż Plus” i pożyczka edukacyjna – od 1 czerwca 2025 r.

Nowa ustawa wprowadza także:

• „Staż Plus” – forma wsparcia nabywania kwalifikacji zawodowych z dodatkami dla stażysty i pracodawcy

• Pożyczka edukacyjna – do 400% przeciętnego wynagrodzenia, z możliwością umorzenia 20% przy spełnieniu określonych warunków

Terminy wejścia przepisów w życie

• 1 czerwca 2025 r. – większość zmian, w tym wszystkie formy dofinansowania

• 1 stycznia 2026 r. – nowe obowiązki dla instytucji szkoleniowych i punkty obsługi osób młodych

• Dzień po ogłoszeniu ustawy – zmiany w pomocy społecznej (niewliczanie świadczenia „Aktywny Rodzic” do dochodu)

Więcej informacji na stronie MRPiPS.

Chcesz skorzystać z nowych dofinansowań?

Nie czekaj do czerwca. Przygotuj się na zmiany już teraz.

• Pomożemy Ci wybrać optymalną formę wsparcia

• Przygotujemy niezbędne dokumenty i przeprowadzimy przez procedurę

• Zoptymalizujemy koszty zatrudnienia i wskażemy możliwości dalszego rozwoju

Skontaktuj się z naszym biurem rachunkowym TUTAJ i skorzystaj z dostępnych środków finansowych zanim zrobią to inni.

Przeczytaj także: Informacja o wynagrodzeniu dla kandydata do pracy – nowe obowiązki pracodawców

22 maja 2025 r. miną dokładnie dwa lata od wejścia w życie ustawy o fundacji rodzinnej. To stosunkowo nowa instytucja w polskim systemie prawnym, a już zdążyła zyskać ogromne zainteresowanie przedsiębiorców. Zarejestrowano ponad 2,5 tys. fundacji rodzinnych, co znacznie przekroczyło oczekiwania Ministerstwa Sprawiedliwości i środowiska doradców.

W artykule podsumowujemy sukcesy tego rozwiązania, ale też sygnalizujemy wyzwania – szczególnie te wynikające z planowanych zmian podatkowych.

Czym jest fundacja rodzinna?

Fundacja rodzinna to forma prawna, która umożliwia zarządzanie majątkiem rodzinnym, jego ochronę oraz płynne przeprowadzenie sukcesji między pokoleniami. Najczęściej wykorzystywana jest przez właścicieli firm rodzinnych, którzy chcą oddzielić biznes od życia prywatnego i jednocześnie zapewnić ciągłość działania przedsiębiorstwa.

Najważniejsze cechy fundacji rodzinnej:

-

nie ma właściciela – beneficjenci mają prawo do świadczeń, ale nie są właścicielami majątku,

-

może pełnić funkcję holdingu rodzinnego,

-

daje możliwość zaplanowania sukcesji na wiele lat do przodu.

Liczby mówią same za siebie

Do końca kwietnia 2025 r. złożono około 4 tys. wniosków o rejestrację fundacji rodzinnych. 2,5 tys. z nich zostało już wpisanych do rejestru, który prowadzi Sąd Okręgowy w Piotrkowie Trybunalskim. To bardzo dużo jak na zaledwie dwa lata funkcjonowania przepisów.

Eksperci są zgodni – fundacja rodzinna była potrzebna i wypełniła lukę w polskim systemie sukcesji biznesowej. Jej popularność pokazuje, że przedsiębiorcy chcą zabezpieczać majątek i myśleć długofalowo.

Planowane zmiany i obawy przedsiębiorców

Sukces fundacji rodzinnych nie oznacza braku zagrożeń. W 2024 r. Ministerstwo Finansów zapowiedziało zmiany w opodatkowaniu fundacji, które – zdaniem wielu ekspertów – mogą osłabić zaufanie do tej instytucji.

Rozważane zmiany obejmują m.in.:

-

objęcie świadczeń dla beneficjentów daniną solidarnościową (4% od nadwyżki ponad 1 mln zł),

-

19% CIT od sprzedaży majątku przez fundację w ciągu 15 lat od nabycia,

-

uzależnienie zwolnienia podatkowego od długoterminowego „trzymania” majątku,

-

wyłączenie niektórych przychodów (np. z najmu krótkoterminowego) ze zwolnienia podatkowego.

Takie propozycje mogą zniechęcić część przedsiębiorców do zakładania fundacji rodzinnej – zwłaszcza tych, którzy nie chcą ryzykować zmian reguł gry po zaledwie dwóch latach.

Fundacja rodzinna – sukcesja, a nie optymalizacja

Wielu ekspertów podkreśla, że fundacja rodzinna nie jest narzędziem agresywnej optymalizacji podatkowej. Jej celem ma być sukcesja, ochrona majątku i inwestowanie z myślą o przyszłych pokoleniach.

Co ważne, polskie przepisy już teraz przewidują mechanizmy przeciwdziałania nadużyciom – np. przez kontrolę działalności fundacji, ograniczenia dotyczące działalności gospodarczej czy możliwość odmowy wydania opinii zabezpieczającej.

Rejestracja fundacji rodzinnej – co trzeba poprawić?

Na dziś największym problemem praktycznym jest długi czas oczekiwania na rejestrację – nawet do 8 miesięcy. Wynika to m.in. z:

-

papierowej formy wniosków (w przeciwieństwie do elektronicznego KRS),

-

braku zasobów kadrowych w sądzie w Piotrkowie Trybunalskim.

Usprawnienie procedur rejestracyjnych mogłoby znacząco zwiększyć atrakcyjność tej instytucji.

Co może zrobić biuro rachunkowe w kontekście fundacji rodzinnej?

Jeśli rozważasz założenie fundacji rodzinnej lub już ją prowadzisz, pamiętaj, że to rozwiązanie wymaga również bieżącej obsługi księgowej i podatkowej. Biuro rachunkowe może Ci pomóc m.in. w:

-

prowadzeniu ewidencji przychodów i kosztów fundacji,

-

naliczaniu CIT i przygotowywaniu deklaracji podatkowych,

-

wsparciu w rozliczeniach z beneficjentami,

-

analizie skutków planowanych zmian podatkowych,

-

kontakcie z urzędami w przypadku wątpliwości interpretacyjnych.

Prowadzenie fundacji rodzinnej to nie tylko planowanie majątku – to także obowiązki księgowe, które warto powierzyć doświadczonemu zespołowi.

A więc..

Fundacja rodzinna to ciekawe i skuteczne narzędzie ochrony oraz przekazywania majątku. Działa już 2,5 tysiąca takich podmiotów w Polsce – mimo pewnych obaw związanych ze zmianami w przepisach. Jeśli chcesz wiedzieć, czy to rozwiązanie będzie korzystne w Twojej sytuacji – porozmawiaj z księgowym, który zna temat od strony praktycznej.